O Facebook deu nesta quarta-feira o pontapé na oferta pública inicial de ações (IPO, na sigla em inglês) mais aguardada dos últimos tempos. E o pedido submetido à Securities and Exchange Commission (SEC), órgão regulador do mercado financeiro americano, já comprova: essa pode se tornar a mais grandiosa estreia de uma empresa de tecnologia na bolsa.

A estimativa do valor que pode ser captado com a oferta, 5 bilhões de dólares, já era conhecida pelo mercado. O que o prospecto preliminar revela, no entanto, é a chance de espiar engrenagens e grandes números da maior rede social do mundo – e como ela faz dinheiro.

De acordo com os documentos do IPO, o lucro líquido da companhia foi de 1 bilhão de dólares em 2011, um aumento de 65% diante do arrecadado em 2010, fora uma receita (majoramente publicitária) de 3,71 bilhões dólares.

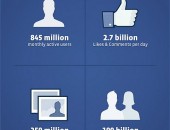

O raio-X informa ainda que o site tem 845 milhões de usuários ativos, que sobem 250 milhões de fotos por dia e distribuem 2,7 bilhões de likes e comentários a cada 24 horas. Os joguinhos e aplicativos receberam menção honrosa: apenas os games criados pela produtora Zynga foram responsáveis por consideráveis 12% da receita do site no ano passado.

Ainda de acordo com a papelada, Mark Zuckerberg detém 28,4% da empresa, e é seu maior acionista individual. Caso o valor de mercado da companhia atinja os 100 bilhões de dólares esperados ao fim da oferta, o jovem executivo acumularia 28 bilhões de dólares em ações. O patrimônio do ex-aluno de Harvard é engordado também por um salário anual de 1,49 milhão dólares, incluindo bônus e outras gratificações no cargo de CEO.

Todos esses detalhes estavam fora do alcance do grande público, uma vez que apenas investidores de risco, bancos especializados e empresas tiveram acesso aos fundamentos da companhia. O Facebok não incluiu o número de ações que planeja emitir, ou seu preço – os valores devem ser conhecidos no final do processo da abertura de capital.

Crédito: Reuters

Crédito: Reprodução